El difícil deslinde entre la interpretación extensiva y la analogía en el ámbito tributario: pendiente queda tras la sentencia "Amiguetes" del Tribunal Supremo de 15 de enero de 2026

Como último allegado a la familia Taxlandia, hace pocos meses, no puedo iniciar esta entrada sin felicitar a mis compañeros por el primer premio de blogs jurídicos otorgado por “Globoversia 2025”. Es a la vez un honor y un acicate para seguir aportando reflexiones a modo de semillas que puedan germinar en la tierra de los impuestos.

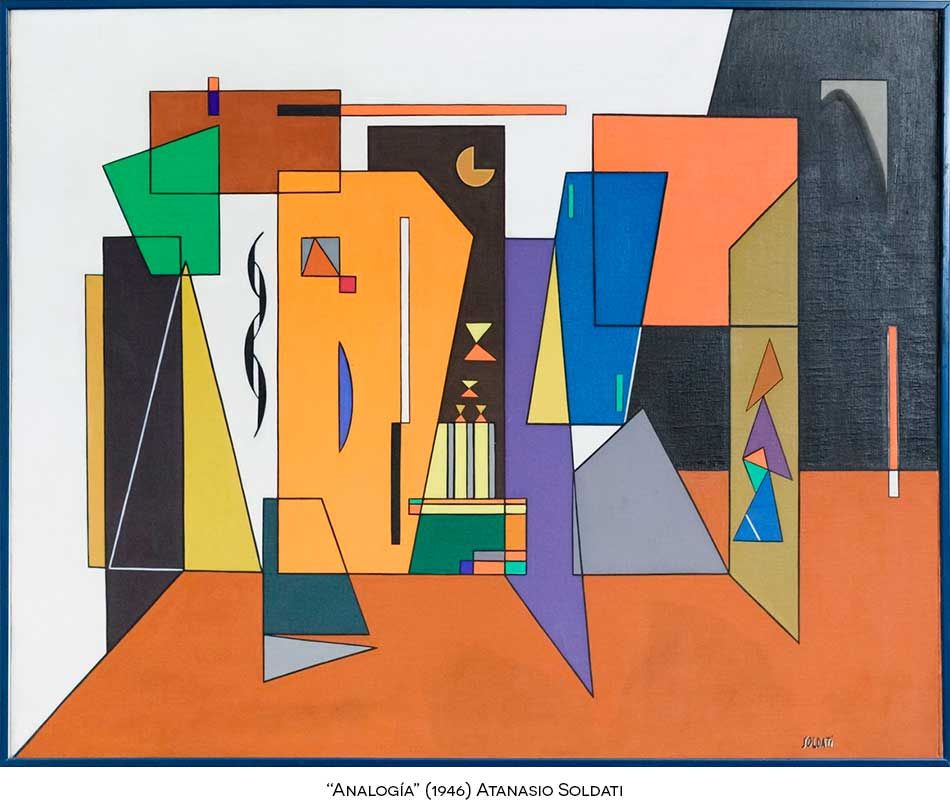

Una de las controversias tributarias que se antoja sempiterna es la diferenciación práctica entre la interpretación extensiva, admitida conforme a la hermenéutica general del ordenamiento jurídico, y la analogía, seriamente restringida en el campo fiscal, donde los principios de reserva de ley y de autoimposición, su fundamento (No taxation without representation invocado en la STC 233/1999), se muestran alérgicos a la posibilidad de que los aplicadores del derecho rellenen las lagunas de la ley según su leal saber y entender. Una reciente sentencia del Tribunal Supremo de 15 de enero de 2026, RCA/5791/2023, quizás hubiera sido una buena oportunidad para acrisolar este deslinde y añadir otra pincelada en el siempre inacabado cuadro de la seguridad jurídica. Sin embargo, el Alto Tribunal se ha partido en dos y no ha trasladado una respuesta unánime acerca de si en el caso examinado ha tenido lugar o no una aplicación analógica de la ley fiscal.