El TEAC dice que con el paso del tiempo el IVA se pudre, coge escorbuto y se vuelve no deducible

Así mismo. Como suena. Como el agua y los alimentos en la Victoria, la nao de Juan Sebastián Elcano, cuya gesta conmemoramos días pasados.

No es la primera vez que afirma la pérdida sobrevenida de la condición de empresario por el transcurso del tiempo. Ya lo había dicho en su resolución de 28/9/2005. Yo fui colaborador necesario de aquella Resolución. Se trataba de una sociedad con un único activo, unos solares en curso de urbanización en el plan parcial Bouza Sur en Vigo. La sociedad, después de llevar 6 años intentando completar su urbanización, se agotó financieramente y transmitió el terreno a otra promotora con más posibles.

La Administración liquidó el IVA por esa operación y yo reclamé al TEAC esa liquidación, por ser una operación no sujeta al ser la transmisión de la totalidad del patrimonio empresarial (art. 7 LIVA). Para mi sorpresa el TEAC tiró de oficio y de principio inquisitivo y me estimó la reclamación por un motivo distinto: mis clientes habían perdido la condición de empresarios por el transcurso del tiempo. Nunca vencer en un pleito me causó tal turbación. Pero no me inquietó en exceso porque entonces pensé que sería un verso suelto.

Pero ahora no lo es...

Es doctrina consolidada y la situación de nuestra economía ya no es la misma, la de una rápida movilidad de los activos en 2005. Ahora miles de millones de euros en inmuebles están en aquella misma situación: fueron adquiridos en plena burbuja, burbuja que estalló en 2008 y desde entonces duermen el sueño de los justos, a la espera de que el mercado inmobiliario se reactive. ¿Se imagina ustedes el daño de esta Doctrina?

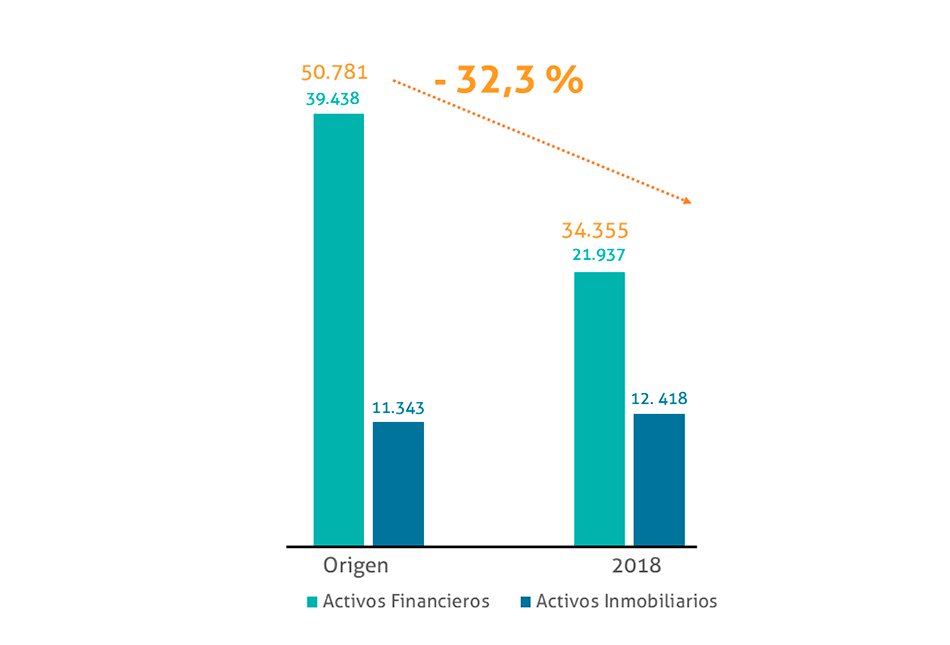

Solo en el SAREB hay 34.355 millones de euros en inmuebles a la venta. Llevan en el activo del SAREB desde el año 2012. Luego en 2019 , ¿también se habrán podrido y cogido escorbuto? Fíjense en estos datos sacados de la web del SAREB:

Ahora supongamos que en manos de la banca, de promotoras y de particulares y empresas, hay otros tantos inmuebles con escorbuto. ¿Debemos entender que de la economía han de detraerse en concepto de ITP el 10% de casi 70.000 millones de euros? O en otras palabras, ¿Ha perdido el SAREB su condición de empresario?¿Lo han perdido también las inmobiliarias de los bancos, y los promotores? Estaremos hablando de una cuota por ITP de 7 mil millones de euros…

Los antecedentes de la Resolución son los siguientes:

A) en escritura de permuta inmobiliaria de fecha 16 de enero de 2006, la sociedad Z, S.A transmite a la sociedad KYQ, S.A. una finca inscrita en el Registro de la Propiedad que según nota simple “se describe la finca transmitida como urbana, parcela R-1 correspondiente al Proyecto de Parcelación denominado Primera Etapa del Plan Especial de Reforma Interior de "... " de Q, destinada a edificación residencial y con una edificabilidad materializable de 1.498 metros cuadrados sobre rasante (sic)”

B) En escritura de 10 de enero de 2014 la sociedad X, S.L. –la que es objeto de comprobación por Gestión Tributaria, adquiere la parcela a KYQ, S.A. La Dependencia de Gestión Tributaria requiere a X, S.L. -la adquirente- para que aporte pruebas de las gestiones urbanísticas realizadas por la transmitente, pues afirma “que no ha sido objeto de una actividad económica a efectos del IVA de la sociedad KYQ... SA ni consta efectuada en el desarrollo de la actividad empresarial como requiere el art. 4 Uno de la Ley del IVA”.

La Administración requiere a X, S.L. que “se justifique mediante la aportación de las pruebas que estime oportunas que los bienes y servicios adquiridos en relación a las copias de las facturas recibidas superiores a 1.000,00 euros en importe total (cuyas cuotas de IVA inherentes se han deducido en la autoliquidación de IVA objeto de la presente comprobación), se han utilizado o se van a utilizar en la realización de operaciones que generan el derecho a la deducción de acuerdo a la normativa del IVA; debiendo detallarlo y probarlo suficientemente en relación a cada bien y servicio adquirido”.

En respuesta al requerimiento, la entidad presenta escrito en el que manifiesta:

(...). Respecto a la escritura que nos requieren, nuestra sociedad no dispone de la escritura por la que el vendedor de la misma la adquirió en 2006

Esta parcela nos fue vendida por la entidad KYQ... S.A., sociedad dedicada a la promoción de obras, por lo que esta operación se encuentra vinculada a su actividad principal. Adjuntamos informe (...) respecto a la entidad vendedora.

(...).

En cuanto al informe financiero aportado por X SL, fue emitido por F... SA (proveedor de información de riesgo-crédito de entidades

bancarias) el 7 de julio de 2014, “señala como actividad de KYQ... SA la promoción inmobiliaria, y define su objeto social como la promoción, contratación, ejecución y reparación de obras públicas y privadas, la explotación de canteras y materiales de construcción, de industrias relativas a la construcción, la explotación agrícola y el alquiler de bienes inmuebles. Del análisis de la cuenta de pérdidas y ganancias de los ejercicios 2010 a 2012 se desprende el ejercicio de una actividad económica que determina un volumen de ventas superior al millón de euros en 2011 y 2012. Las inversiones inmobiliarias superan los ocho millones de euros en 2012 y representan el 76% del activo no corriente de la entidad; tanto la rentabilidad económica como la de explotación y la financiera son positivas.”

Ante este despliegue probatorio – Atención, exigido a X, S.L. respecto de la actividad de KYQ, S.A- La Dependencia de Gestión Tributaria responde:

“que sin la prueba del interesado de que el citado terreno se hubiese utilizado en una operación sujeta a IVA (…) la mera venta de un terreno por una sociedad mercantil adquirido 8 años antes no se encuentra sujeta a IVA ya que simplemente se efectúa la transmisión del citado terreno en el ejercicio de una de las facultades que le corresponden a la sociedad transmitente como propietario en la misma forma en que lo hubiera hecho cualquier otro sujeto”.

La Entidad X, S.L. a la que no se le permite deducir el IVA soportado interpone la reclamación económico administrativa en la que recae la Resolución comentada. Además, subsidiariamente, solicita para el caso de la desestimación, la devolución de un ingreso indebido de naturaleza tributaria: la cuota del IVA indebidamente repercutida.

En su Fundamento Jurídico Quinto el TEARG reconoce el carácter empresarial de la Transmitente KYQ, S.A.:

“QUINTO.- Nos encontramos, por tanto, ante una entrega de bien inmueble realizada por la entidad KYQ... SA, sin que sea objeto de controversia que la transmitente es una sociedad mercantil que tiene la condición de empresario a efectos del Impuesto sobre el Valor Añadido, pues ha quedado acreditado que desarrolla una actividad económica que se define como promoción inmobiliaria y arrendamiento de bienes inmuebles. No obstante, la Administración pretende que una determinada transmisión de inmueble, la realizada a favor de X SL, quede fuera del ámbito de aplicación del Impuesto sobre el Valor Añadido por no haber realizado la transmitente ninguna operación de carácter empresarial con el citado inmueble”.

Y ahora viene lo bueno, El TEAC estima la existencia del escorbuto:

“Es decir, no se ha llevado a cabo actividad económica alguna en las parcelas durante ese largo período de tiempo, ni en otro sector de la actividad económica. Ni tampoco se han realizado obras de urbanización con anterioridad a su venta que pudieran atribuir ocasionalmente la condición de empresario/sujeto pasivo del impuesto al vendedor. Lo que ha existido en las ventas consideradas es sencillamente el ejercicio de una de las facultades que corresponden al propietario en la misma forma en que lo hubiera hecho cualquier otro sujeto. Y en estas condiciones tales actos no están incluidas en el ámbito de aplicación de este impuesto”.

En apoyo de semejante disparate, El TEAC menciona la doctrina del Tribunal de Justicia UE relativo a las sociedades holding. Y dice así:

Esta doctrina se ha confirmado en repetidas ocasiones respecto a las sociedades holding, las cuales, por la mera tenencia de participaciones sociales en sus filiales no desarrollan una actividad económica y por tanto no son sujetos pasivos del IVA, ni pueden deducir las cuotas impositivas soportadas. Así lo establece, por todas, la Sentencia de 29 de abril de 2004, asunto C-77/2001 (EDM):

"57. A este respecto, es preciso recordar de entrada que, conforme a reiterada jurisprudencia, la mera adquisición y la sola tenencia de participaciones sociales no deben considerarse como una actividad económica, en el sentido de la Sexta Directiva, que confiera a quien la realiza la calidad de sujeto pasivo. En efecto, la mera adquisición de participaciones financieras en otras empresas no constituye una explotación de un bien con el fin de obtener ingresos continuados en el tiempo, ya que el eventual dividendo, fruto de esta participación, es resultado de la mera propiedad del bien, y no la contrapartida de una actividad económica (véanse las sentencias, antes citadas, Harnas & Helm, apartado 15, y Floridienne y Berginvest, apartado 21)".

He de reconocer que pocas veces he visto hacer tantas trampas juntas al Tribunal Central. El tribunal Central sabe que una inmobiliaria está, a efectos de IVA, en el extremo opuesto de las holding puras: para el TJUE, las holding puras no realizan entregas de bienes ni prestaciones de servicios. Ostentan carteras de títulos y sus ingresos son dividendos. Son rentas pasivas, rentas que no implican el desarrollo de una actividad económica. Hasta tal punto es así que el TJUE opina otra cosa distinta si las holding no son puras, sino mixtas, cuando dirigen y gestionan su participación en las hijas: entonces sí, por los servicios prestados a la hijas adquieren la condición de empresario con derecho a deducir. La referencia a las holding es radicalmente inaplicable a una sociedad inmobiliaria y eso lo sabe de sobra el Central. Las holding son una excepción a la vis atractiva a la sujeción al IVA de la actividad desarrollada por las sociedades mercantiles. Sea a modo de ejemplo la última sentencia al respecto, la STJUE de 25 de julio de 2018. No hay identidad absoluta de razón (hechos, fundamentos y causa de pedir), Pero espiritual y filosóficamente resulta absolutamente aplicable; vean como para el TJUE el tiempo no produce escorbuto en el IVA. Se trata de una empresa que realiza actividades sin derecho a deducción y actividades con derecho a deducción. Afecta un inmueble a las primeras. Y muchos años después lo afecta a las segundas, pudiendo a partir de entonces deducir los servicios y bienes adquiridos para dicho inmueble. La administración tributaria lo discute, el asunto termina en el TJUE y este dice:

“carece en sí de importancia el hecho de que el inmueble de que se trate no se utilizara inmediatamente para operaciones gravadas, ya que la utilización que se haga del bien determina únicamente la magnitud de la deducción inicial o de la eventual regularización posterior, pero no afecta al nacimiento del derecho a deducir”.

Y en cuanto a la petición subsidiaria, la devolución del ingreso indebido tributario, para el caso de que el TEAC desestime la petición principal, el carácter deducible de la cuota de IVA, otro tanto. El TEAC desestima esta otra petición:

“SEXTO.- De acuerdo con lo anterior, nos encontramos ante una indebida repercusión de cuota por parte de KYQ... SA, cuota que ha sido soportada y deducida por X SL, deducción a su vez inadmitida en la regularización practicada. La entidad solicitó la devolución de ingresos indebidos respecto de las cuotas repercutidas por KYQ... SA, desestimando la Administración dicha solicitud ante la falta de firmeza del acto por el que se determinó la no deducibilidad de las cuotas cuya devolución se solicitaba.”

Con cinismo el TEAC motiva así su desestimación:

“Constituye, por tanto, un contrasentido la iniciación a su instancia de un procedimiento en el que solicita la devolución de dichas cuotas por haber sido indebidamente soportadas y deducidas, en una fecha anterior a aquélla en la que adquiera firmeza el acuerdo de liquidación en el que se deniega el derecho a deducir las cuotas por haber sido indebidamente soportadas”.

El TEAC es muy fino viendo la paja en el ojo ajeno e ignorando la viga en el propio: si es un contrasentido defender la rectitud de la repercusión y, subsidiariamente, para el caso en que no, solicitar la devolución del ingreso indebido, mayor contrasentido es negar la devolución en cualquiera de los dos casos: la AEAT obtuvo el ingreso de una cuota (realizado por la transmitente KYQ, S.A.) que considera indebidamente devengado. Luego detenta la cuota. Si está indebidamente devengado es un ingreso indebido. En otras palabras, o finalmente se devuelve la cuota en aplicación del artículo 31.1 de la LGT, “la devolución derivada de la normativa de cada tributo’ o se devuelve en aplicación del artículo 32.1 de la LGT, “1. La Administración tributaria devolverá a los obligados tributarios, a los sujetos infractores o a los sucesores de unos y otros, los ingresos que indebidamente se hubieran realizado en el Tesoro Público” .

El derecho tributario se encamina a territorios oscuros. Territorios plagados de conceptos jurídicos indeterminados; o peor aún: expresiones coloquiales que ni alcanzan la categoría de concepto. Territorios donde campa el abuso (perdón) de las cláusulas antiabuso. Lo uno y lo otro atenta contra la seguridad jurídica y la certeza. Los conceptos indeterminados en la configuración del tributo, porque han de ser concretados; el abuso en las cláusulas antiabuso, porque estás son una excepción a la proscripción de la analogía. Esta Resolución es un perfecto ejemplo: ¿En que lugar quedamos los asesores fiscales y sus clientes para diagnosticar el escorbuto?¿Cuantos años de inactividad considera el Tribunal suficientes para no repercutir IVA? ¿5? ¿6? ¿7?¿Y que acciones interrumpirían el escorbuto? ¿Meter las palas?¿Avanzar un poco en la calificación urbana de la finca?¿Contratar a un autónomo para las preceptivas labores de desbroce de la finca antes del verano?

La inseguridad jurídica en estado puro.

Antón Beiras Cal

Economista. Auditor. Abogado Tributarista